Principales novedades tributarias introducidas en los Presupuestos Generales del Estado para 2023

En el BOE del pasado 24 de diciembre de 2022, se ha publicado la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023 (en adelante, LPGE 2023), la cual entró en vigor el 1 de enero de 2023. Ésta contiene diversas modificaciones en materia tributaria, algunas muy sonadas y comentadas en los medios de comunicación y otras menos pero igualmente importantes.

A continuación, analizaremos algunas de las novedades que incluye el paquete de medidas fiscales establecido en la LPGE 2023:

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (IRPF)

-

Obligación de declarar

Se incrementa a 15.000 € el límite excluyente de la obligación de declarar en el caso de percibir rendimientos del trabajo que procedan de más de un pagador (con las excepciones señaladas en el artículo 96.3 de la LIRPF). Con anterioridad el límite era de 14.000 €.

En el caso de rendimientos del trabajo procedentes de un único pagador se mantiene el límite de 22.000 €.

-

Reducción por obtención de rendimientos del trabajo

Esta reducción se aplica a los contribuyentes con rendimientos netos del trabajo inferiores a 19.747,50 euros (hasta 2022 el límite era de 16.825 €), siempre que no tenga rentas distintas de las del trabajo (excluidas las exentas) superiores a 6.500 euros.

Los importes de la reducción son:

- Para rendimientos netos del trabajo iguales o inferiores a 14.047,50 €: 6.498 euros

- Para rendimientos netos del trabajo entre 14.047,50 € y 19.747,50 €: 6.498 € – ((RT-14.047,50) x 1,14)

-

Reducción para empresarios o profesionales en método de estimación directa

Se aumentan en las mismas cantidades que en el punto anterior los importes que minoran los rendimientos netos de las actividades económicas cuando se cumplan los requisitos previstos en la el articulo 32.2.2º de la LIRPF, aumentándose la cuantía por debajo de la cual se aplicará esta reducción.

-

Reducción para empresarios o profesionales que determinen su rendimiento neto por el método de estimación directa simplificada

El porcentaje de deducción para las provisiones y gastos de difícil justificación será del 7% (anteriormente era del 5%).

-

Ampliación de la deducción por maternidad

Desde el 1 de enero de 2023 la deducción por maternidad también se aplicará a las mujeres con hijos menores de tres años que en el momento del nacimiento del menor perciban prestaciones por desempleo.

-

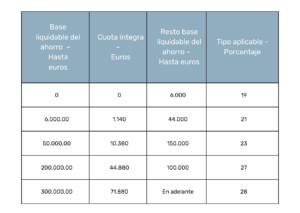

Incremento de los tipos de gravamen del ahorro

Para el ejercicio 2023 se aplicarán los siguientes tipos del ahorro:

IMPUESTO SOBRE SOCIEDADES (IS)

Se reduce el tipo impositivo al 23% para las entidades cuyo importe neto de la cifra de negocios del periodo impositivo anterior se inferior a 1.000.000 €.

Hasta la fecha el tipo impositivo era del 25%, suponiendo una rebaja de dos puntos porcentuales.

Con relación al IS esta es la novedad más destacada y comentada desde su aprobación.

IMPUESTO SOBRE EL VALOR AÑADIDO (IVA)

Entre otras medidas, se aprueba la aplicación del tipo reducido del 4% para productos de higiene femenina. Hasta la aprobación de esta ley el tipo aplicable era del 10%.

Días después, se publica en el BOE del 28 de diciembre de 2022 el Real Decreto-ley 20/2022, de 27 de diciembre, de medidas de respuesta a las consecuencias económicas y sociales de la Guerra de Ucrania y de apoyo a la reconstrucción de la isla de La Palma y a otras situaciones de vulnerabilidad.

En éste se acuerdan distintas medidas relativas al IVA, entre las que podemos destacar:

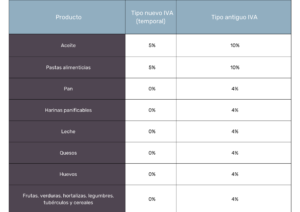

- Rebaja del 4% al 0 % del tipo impositivo que recae sobre los productos básicos de alimentación.

- Reducir del 10% al 5 % el gravamen de los aceites y pastas alimenticias.

Ambas reducciones se establecen de forma temporal desde el 1 de enero de 2023 hasta el 30 de junio de 2023, sujetas a la evolución de la tasa interanual de la inflación subyacente.

A continuación, desglosamos los nuevos tipos temporales según el tipo de producto:

–Principales novedades tributarias introducidas en los Presupuestos Generales del Estado para 2023-

En RZS Abogados somos especialistas en todo tipo de servicios de asesoramiento jurídico-tributario tanto a empresas como a particulares, en todas aquellas actuaciones que conlleven consultas, recursos, reclamaciones económico-administrativas e inspecciones ante la Administración Tributaria estatal, autonómica y local. Por ello te animamos a que nos contactes en el 915 433 123 / 954 295 080 o en el correo electrónico [email protected], así como a través de nuestro formulario de contacto donde puedes explicarnos tu caso y te contactaremos a la mayor brevedad.